(조세금융신문=최주현 기자) 한국은행 기준금리 인상 등의 영향으로 COFIX를 비롯한 시장금리가 뛰는 데다, 금융당국의 대출 규제 압박에 은행 스스로 우대금리를 깎거나 가산금리를 올려 잡는 등 주요 시중은행의 대출금리가 한 달 반 사이 0.5%포인트(p)나 올라 5%대에 육박했다.

당분간 정부와 은행의 '가계대출 조이기' 기조가 유지되고 기준금리도 11월 한 차례 더 인상될 가능성이 크기 때문에, 그동안 빚투·영끌 등을 위해 대출했거나 앞으로 대출이 필요한 사람들의 부담도 갈수록 커질 전망이다.

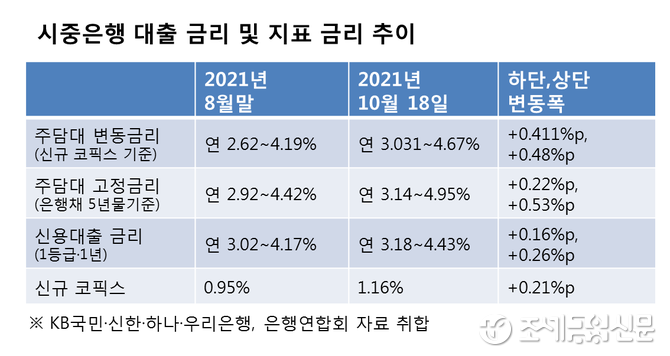

17일 금융권에 따르면 KB국민·신한·하나·우리은행이 다음 주 적용할 주택담보대출 변동금리(신규 코픽스 연동)는 연 3.031∼4.67% 수준이다. 지난 15일 공개된 9월 기준 신규 코픽스(1.16%)를 반영한 결과다.

이는 8월 말(2.62∼4.19%)과 비교해 불과 한 달 보름 사이 하단과 상단이 각 0.411%포인트, 0.48%포인트 높아진 것이다.

변동금리가 아닌 주택담보대출 혼합형(고정형) 금리도 같은 기간 연 2.92∼4.42%에서 3.14∼4.95%로 상승했다. 특히 최고 금리가 0.53%포인트나 뛰어 거의 5%에 이르렀다. 신용대출의 경우 현재 3.18∼4.43% 금리(1등급·1년)가 적용된다. 8월 말(3.02∼4.17%)보다 하단이 0.16%포인트, 상단이 0.26%포인트 높아졌다.

8월 말 이후 한 달 반 새 주요 시중은행에서 주택담보대출과 신용대출을 통틀어 2%대 금리는 완전히 사라졌다. 대출금리가 빠르게 오르는 것은 우선 기준금리 인상, 기대 인플레이션(물가상승)의 영향으로 시장금리가 상승하면서 이 시장금리 등 조달비용을 반영한 지표금리도 뛰고 있기 때문이다.

주택담보대출 변동금리의 경우 지표금리로 주로 코픽스를 활용한다. 코픽스는 국내 8개 은행이 대출에 쓰일 자금을 조달하는데 얼마나 비용(금리)을 들였는지 나타내는 지표다. 은행이 실제 취급한 예·적금, 은행채 등 수신상품의 금리 변동이 반영된다.

예를 들어 9월 기준 신규 코픽스(1.16%)는 8월(1.02%)보다 한 달 새 0.14%포인트나 올랐다. 이런 상승 폭은 2017년 12월(0.15%포인트) 이후 3년 10개월 만에 가장 큰 것이다.

다음 주부터 적용될 9월 신규 코픽스(1.16%)는 8월 말 당시 적용된 신규 코픽스(7월 기준 0.95%)와 비교하면 0.21%포인트 높은 수준이다. 주택담보대출 고정금리, 신용대출 금리는 주로 금융채 금리를 지표(기준)로 삼는다.

금융투자협회 채권정보센터에 따르면, 주택담보대출 고정금리로 가장 많이 사용되는 은행채 5년물(AAA·무보증) 금리는 지난 8월 말 1.891%에서 이달 15일 현재 2.342%로 한 달 반 새 0.451%포인트 높아졌다.

하지만 최근 은행 대출금리 오름폭은 이런 시장금리나 지표금리 상승만으로 다 설명할 수 없다. 5대 은행의 주택담보대출 변동금리는 8월 말 이후 약 0.5%포인트 뛰었지만, 코픽스는 같은 기간 0.21%포인트 올랐을 뿐이다.

나머지 상승분은 은행이 지표금리에 자체 판단으로 더하는 가산금리를 더 올리거나 거래실적 등을 반영해 깎아주는 우대금리를 줄인 탓이다. 부동산 시장으로의 자금 유입 등을 우려하는 금융당국이 '가계대출을 조이라'고 강하게 압박한 결과다.

대표적 사례로 KB국민은행의 경우 지난달 3∼16일, 불과 약 열흘 사이 주택담보대출과 전세자금대출의 우대금리를 깎아 실제 적용 금리를 0.3%포인트나 올렸다. 문제는 앞으로 대출금리 상승 속도가 더 빨라질 가능성이 크다는 점이다.

이주열 한국은행 총재는 지난 15일 국정감사에서 "저희(한은)가 보는 경제 예상에 따르면 11월에 기준금리를 인상해도 큰 어려움이 없지 않을까 예상한다"며 사실상 기준금리 인상을 예고했다.

따라서 다음 달 회의에서 금융통화위원회(금통위)는 8월과 마찬가지로 기준금리를 0.25%포인트 높일 것으로 예상된다. 결국 3개월 만에 기준금리가 0.5%에서 1.0%로 0.5%포인트 뛰는 셈으로, 이에 반응해 시장금리 상승 폭도 11월 금통위 회의 전후로 더 커질 전망이다.

한은 분석에 따르면 기준금리가 각 0.25%포인트, 0.5%포인트 인상될 경우 가계의 연간 이자 부담은 2020년 말과 비교해 각 2조9천억원, 5조8천억원 증가하는 것으로 추산된다. 대출자 1인당 연이자 부담도 작년 말 271만원에서 기준금리 오름폭에 따라 각 286만원, 301만원으로 15만원, 30만원씩 불어난다.

한은은 이 분석 결과에 대해 "기준금리 인상에 따른 가계와 기업의 채무상환부담, 금융기관의 복원력 변화 등을 살펴본 결과 가계, 기업, 금융기관이 감내 가능한 수준"이라면서도 "다중채무자 등 취약차주의 타격이 상대적으로 클 것"이라고 우려했다.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]