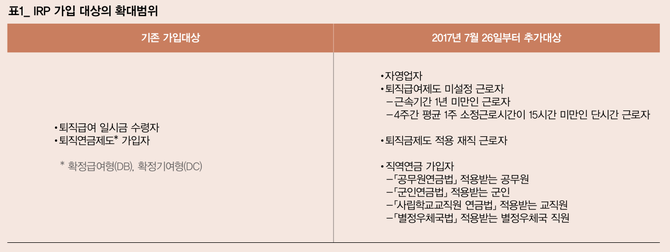

2017년 7월 26일부터 자영업자 등 소득이 있는 모든 취업자는 개인형퇴직연금(Individual Retirement Pension) 가입이 가능하다. 개인형퇴직연금의 가입대상 확대를 통해 자영업자를 포함한 사실상 모든 취업자에게 노후준비를 할 수 있는 기회를 확대한 것으로 볼 수 있다.

2017년 7월 26일부터 자영업자 등 소득이 있는 모든 취업자는 개인형퇴직연금(Individual Retirement Pension) 가입이 가능하다. 개인형퇴직연금의 가입대상 확대를 통해 자영업자를 포함한 사실상 모든 취업자에게 노후준비를 할 수 있는 기회를 확대한 것으로 볼 수 있다.

개인형퇴직연금을 통해 세제혜택을 받으면서 투자수익도 누릴 수 있어 노후소득 확보에 실질적인 도움이 되도록 하려는 조치로 개인형퇴직연금제 도의 세제혜택과 유의사항을 살펴본다.

개인형퇴직연금제도란?

IRP는 퇴직한 후 일정한 조건이 되면 연금으로 쓸 수 있는 개인 계좌로, 개인형퇴직연금은 취업자가 재직 중에 자율로 가입하거나, 이직 시 받은 퇴직급여 일시금을 계속해서 적립·운용할 수 있는 퇴직연금제도 중 하나다.

연금 저축계좌처럼 근로자가 스스로 노후를 대비하기 위해 연 1800만원까지 추가로 납입할 수 있다. 이번에 근로자에게만 적용되던 것이 자영업자 등으로 확대된 것이다.

IRP 가입 시 세제 혜택

이번 가입대상 확대는 자영업자를 포함한 모든 취업자에게 노후소득준비의 기회를 부여하고 본인 납입액에 대한 세제 혜택을 제공한다. 개인형퇴직연금에 가입하면 「납입-운용-수령」 단계별로 세제 혜택이 주어진다.

1. 납입단계에서의 세제혜택

가입자는 연간 1800만원까지 납입할 수 있으며, 연간 최대 700만원까지 세액공제 대상이 된다. 단, 연금저축을 보유하고 있는 가입자의 경우 연금저축(최대 400만원 한도)을 합산하여 총 700만원까지 세액공제 대상이다.

2. 운용단계에서의 세제혜택

가입자의 투자성향에 맞게 가입자가 예금 · 보험 · 펀드 등 상품을 선택하여 운용수익을 얻을 수 있으며, 발생한 운용수익에 대해서는 퇴직급여 수급 시까지 과세되지 않는다. 따라서, 운용수익에 부과되지 않은 이자소득세만큼 재투자할 수 있어 이득이다.

3. 수령단계에서의 세제혜택

일정 요건을 충족하면 적립금을 연금 또는 일시금 형태로 수령할 수 있으며, 연금으로 수령하면 일시금으로 수령하는 것보다 최대 30%가 절세된다. 개인형퇴직연금은 55세 이후에 수령받을 수 있어 국민연금을 받는 65세까지의 소득공백기에 대한 대비책으로 활용할 수 있다.

IRP 가입 시 유의사항

1. 중도해지 시 세금혜택 소멸

주의할 것은 IRP의 세금혜택은 IRP의 계좌적립금을 55세 이후 연금으로 수령해야 세금혜택을 받을 수 있다는 점이다.

55세 이전에 계좌를 해지하거나, 55세 이후에도 중도해지하면 세금혜택을 받지 못해 연금으로 받을 때보다 상대적으로 더 많은 세금을 내야한다. 중도해지 않고 55세 이상에서 연금을 받게 된다면 문제가 없겠지만 중도해지 시에는 이러한 세제혜택은 없어질 수 있으니 신중히 결정해야 한다. IRP는 계좌는 여러 은행에서 만들 수 있으므로 IRP를 은행별로 각각 만들어 해지해야 할 경우 일부만 해지할 수 있다.

2. 수수료

지난해 금융사들의 퇴직연금 평균수익률은 1.5% 정도로 저조한 성적이며 이는 1년 정기예금 금리에도 못 미치는 수준이다. 저조한 수익률에도 불구하고 IRP는 퇴직연금사업자에게 매년 일정분의 수수료(연 0.4% 정도)를 부담하여야 한다. 최근 일부 퇴직연금사업자들은 수수료를 경쟁적으로 인하하고 있어 IRP 가입 시 이러한 수수료 수준도 참고하여야 한다.

[프로필] 곽기영

[프로필] 곽기영

• 오케이노무법인 대표노무사

• 가천대학교 경영대학원 외래교수

• 전) 한국공인노무사회 부회장

• 국선노무사

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]