(조세금융신문=신관식 세무사) 2024년 세법 개정 사항 중 단연코 세간의 주목을 받은 사항은 ‘혼인에 따른 증여재산 공제금액 신설’이다.

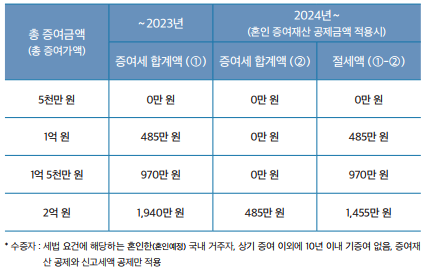

‘증여재산 공제금액’이란 국내거주자가 타인으로부터 증여받은 증여재산가액에서 일정 금액을 공제하는 것으로 수증자별 증여재산 공제금액 이내로 재산을 증여받을 때는 증여세가 발생하지 않는다. 2023년까지는 성년 자녀가 혼인을 앞두고 있거나, 혼인을 했다고 하더라도 부모가 자녀에게 재산을 물려주게 되면 10년간 최대 5,000만 원까지만 증여재산 공제금액을 적용하고 있었다.

그런데, ‘혼인에 따른 증여재산 공제금액 신설(상속세 및 증여세법 제53조의 2)’에 따라 2024년 부터 직계존속인 부모가 혼인을 앞두고 있거나(혼인신고일 기준 이전 2년부터), 혼인을 한(혼인신고일 이후 2년 이내) 국내거주자인 자녀에게 재산을 물려주는 경우 현행 5천만 원인 증여재산 공제금액과는 별개로 증여재산 공제금액이 최대 1억 원까지 더 늘었다. 이렇게 되면 혼인신고일 전후 2년 이내 자녀 본인과 배우자(예정 배우자)가 각각 부모로부터 최대 1억 5천만 원(총 3억 원)을 증여 받아도 증여세가 발생하지 않는다.

그리고 부수 조항에 따르면 혼인신고일 전 미리 재산을 증여받고 혼인 관련 증여재산 공제금액을 적용 받았으나 약혼자의 사망 등 혼인을 할 수 없는 불가피한 상황(법령상 정당한 사유)이 생기는 경우 사유 발생일이 속한 달의 말일부터 3개월 이내에 부모에게 증여받은 재산을 반환하면 처음부터 증여가 없었던 것으로 보는 내용도 명시되어 있다.

[혼인에 따른 증여재산 공제금액 신설에 따른 세금 비교]

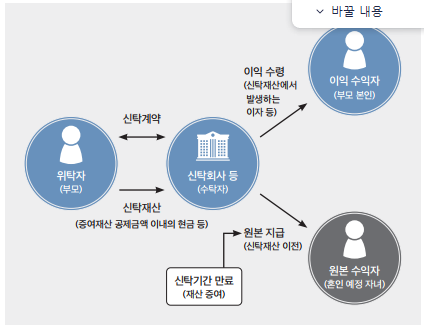

타익신탁(후증여신탁) 이란 신탁을 설정하는 위탁자(예 : 부모)와 향후 신탁재산 자체를 말하는 원본 또는 신탁재산에서 발생하는 수익을 수취할 수익자(예 : 혼인을 앞둔 자녀)가 동일인이 아닌 신탁을 말한다. 수익자는 원본수익자와 이익수익자로 구분할 수 있는데 신탁재산 원본을 받을 권리가 있는 사람을 원본수익자라고 하고, 신탁재산에서 발생하는 수익을 받을 권리가 있는 사람을 이익수익자라고 힌다.

세금 측면에서 보면 위탁자가 타익신탁(후증여신탁)을 설정할 때는 증여세가 발생하지 않고 신탁계약 이후 수익자가 실제 신탁재산 원본 또는 수익을 받을 때 증여 및 증여세가 납세의무가 발생한다. 따라서 타익신탁을 통해, 수익자인 자녀가 실제 혼인신고를 할 때를 신탁계약 종료일(만기일)로 하여 신탁 종료 시점에 위탁자인 부모는 자녀에게 재산을 증여할 수 있다.

따라서 ① 혼인 예정 자녀를 둔 부모는 ② 상속세 및 증여세법상 성년 수증자의 증여재산 공제금액(10년 간 5천만 원) 및 혼인 관련 증여재산 공제금액(최대 1억 원) 이내의 재산을 ③ 수탁자에게 맡겨 신탁을 설정하면서 ④ 신탁재산 자체를 받아 갈 원본수익자를 혼인 예정 자녀로 하고(이익수익자는 위탁자 본인 : 부모), ⑤ 혼인신고 예정일을 신탁 기간 종료일(만기일)로 하면 ⑥ 혼인신고일에 맞춰 자녀에게 재산을 증여할 수 있다(단, 신탁을 설정한 후 부모의 변심으로 신탁계약을 해지하려고 할 때 혹은 원본수익자를 변경하려고 할 때는 원본수익자인 자녀의 동의가 필요하다).

[원본만 증여하는 타익신탁 구조도]

[참고문헌] 신관식, <불멸의 가업승계 & 미래를 여는 신탁(개정증보판), 201면~203면

[프로필] 신관식 세무사

• 우리은행 신탁부 가족신탁팀

• 한국금융연수원, 한국시니어TV, 한국세무사고시회, 현대백화점 문화센터 강의

• 조세금융신문 및 에이블뉴스 칼럼니스트, 시사저널, 디지털타임스 등 칼럼 기고

• 저서 : 불멸의 가업승계 & 미래를 여는 신탁(개정증보판, 2024년) / 내 재산을 물려줄 때 자산승계신탁·서비스(개정판, 2024년)/장애인 금융•세금 가이드(2023년) / 사례와 함께하는 자산승계신탁·서비스(2022년)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]