〔사례〕 A씨는 상장법인의 대주주나 비상장주식인 경우 등에는 주식 양도 시에 세금이 부과된다는 답변을 듣고, 그러면 양도소득세를 어떻게 계산하는지 궁금해 하고 있다.

|

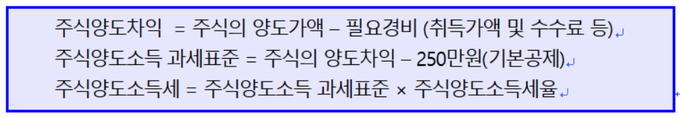

주식 양도소득세는 소액주주의 장내거래인 경우에는 부과되지 아니한다. 소액주주가 아닌 경우, 장내거래가 아닌 경우 및 비상장주식의 경우에는 양도소득세가 과세되며, 다음의 순서에 따라 계산한다. 먼저, 당해 과세기간 중 과세대상 자산의 양도로 인하여 발생하는 양도가액에서 필요경비를 차감하여 양도차익을 계산한다. 다음으로, 양도차익에서 250만원(기본공제금액)을 차감하면 주식에 대한 양도소득세의 과세표준이 된다. 그 다음, 주식양도소득 과세표준에 주식양도소득세율을 곱하면 주식양도소득세가 계산된다.

주식의 양도가액은 양도당시의 양도자와 양수자 간에 실제로 거래한 가액(실지거래가액)을 원칙으로 한다. 주식의 양도차익 계산을 위한 필요경비에는 주식의 취득가액, 자산을 양도하기 위해 직접 지출한 비용인 양도비 등이 포함된다. 이 때 양도비에는 「증권거래세법」에 따라 납부한 증권거래세, 계약서 작성비용, 공증비용, 인지대 및 소개비 등도 포함된다.

주식 양도소득세는 그 해에 발생한 과세대상 주식양도차익을 합산하여 과세되며, 당해 과세연도에 양도차익과 양도차손이 함께 발생할 경우 이를 통산하여 과세된다. 다만, 양도차손이 양도차익보다 큰 경우 이를 소급 또는 이월하여 공제하지 않는다. 예를 들어 100의 양도차익이 있고, 150의 양도차손이 있다면 △50의 손실금이 발생하여 납부할 세액은 없으나, △50의 손실금은 다음 연도로 이월할 수 없으므로 다음해에 30의 양도차익이 발생하였다면 전년도의 손실을 차감할 수 없고 30의 이익에 대한 세금을 납부하여야 한다.

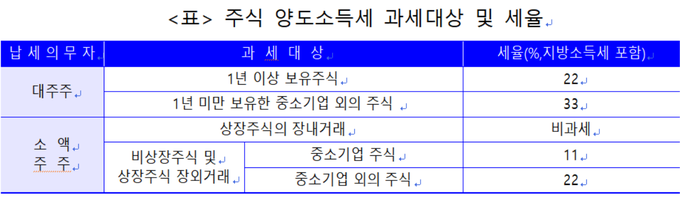

주식양도소득에 적용되는 소득세율은 대주주 여부, 중소기업인지 여부에 따라 달라지며 구체적인 세율은 아래 <표>와 같다. 대주주의 경우 1년 이상 보유한 주식은 22%(중소기업 ‧ 대기업 불문), 중소기업 외의 주식 중 1년 미만 보유한 것은 33%의 세율이 적용된다. 소액주주의 경우 상장주식의 장내거래는 비과세되며, 비상장주식 및 상장주식 장외거래에 대해서는 중소기업 주식은 11%, 중소기업 외의 주식은 22%의 세율이 적용된다.

예를 들어 A씨가 B법인(코스피시장 상장법인이고 중소기업이 아님)의 주식 0.5%(시가총액 50억원)를 2년간 보유하다가 코스피시장에서 양도한 경우, A씨는 지분율은 대주주 판단기준인 1%보다 낮으나 시가총액은 25억원 이상이 되어 대주주에 해당되므로 양도차익에 대해 22%의 세율을 적용받는다.

김용민 (인천재능대학교 교수)

[프로필] 김 용 민

[프로필] 김 용 민

• 인천재능대학교 회계경영과 교수

• 전) 조달청장

• 전) 감사원 감사위원

• 전) 대통령 경제보좌관

• 전) 재정경제부 세제실장

• 저서 <2017 금융상품과 세금> (공저, 조세금융신문)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]