1. 담보의 변경과 보충

(1) 납세자의 담보변경 요청

납세담보를 제공한 자는 세무서장의 승인을 받아 그 담보를 변경할 수 있으며(국세기본법 제 32조 제1항), 세무서장은 납세자가 이미 제공한 납세담보를 변경하려는 경우 다음에 하나에 해당하면 이를 승인하여야 한다(국세기본법 시행령 제15조 제1항).

① 보증인의 납세보증서를 갈음하여 다른 담보재산을 제공한 경우

② 제공한 납세담보의 가액이 변동되어 과다하게 된 경우

③ 납세담보를 제공한 유가증권 중 상환기간이 정해진 것이 그 상환시기에 이른 경우

(2) 세무서장의 담보보충 요청

세무서장은 납세담보물의 가액 감소, 보증인의 자력(資力)의 감소 또는 그 밖의 사유로 그 납 세담보로는 국세·가산금·체납처분비의 납부를 담보할 수 없다고 인정할 때에는 담보를 제공한 자에게 담보물의 추가제공 또는 보증인의 변경을 요구할 수 있다(국세기본법 제32조 제2항). 여기서 ‘그 밖의 사유’란 다음의 어느 하나에 해당하는 경우를 말한다(국세기본법 기본통칙 32-0…1).

① 담보로 제공된 후 그 담보물에 대하여 소유권의 귀속에 관한 소(訴)가 제기된 경우 등으로 담보의 효력에 영향이 있다고 인정된 때 |

2. 담보에 의한 납부와 징수

(1) 금전담보에 의한 납부 또는 징수

납세담보로서 금전을 제공한 자는 그 금전으로 담보한 국세·가산금과 체납처분비를 납부할 수 있다(국세기본법 제33조 제1항).

납세담보로 제공한 금전으로 국세·가산금과 체납처분비를 납부하려는 자는 그 뜻을 적은 문서로 관할 세무서장에게 신청하여야 한다. 이 경우 신청한 금액에 상당하는 국세·가산금과 체납처분비를 납부한 것으로 본다(국세기본법 시행령 제16조 제1항).

세무서장은 납세담보로 국세·가산금과 체납처분비를 징수하려는 경우 납세담보가 금전이면 그 금전을 해당 국세·가산금과 체납처분비에 충당한다(국세기본법 제16조 제2항).

(2) 담보에 의한 징수

담보가 금전 이외의 것이면 다음의 방법으로 징수하거나 환가(換價)한 금전을 국세·가산금과 체납처분비에 충당한다(국세기본법 시행령 제16조 제2항).

① 국채, 지방채, 그 밖의 유가증권, 토지, 건물, 공장재단, 광업재단, 선박, 항공기 또는 건설기계의 경우 : ‘국세징수법’에서 정하는 공매절차에 따라 매각. 여기서 ‘국세징수법에서 정하는 공매절차에 따라 매각’이란 압류 등 절차 없이 담보권의 행사로서 세무서장이 매각하는 것을 말한다(국세기본법 기본통칙 33-16…1). |

사례 |

(3) 담보환가금액의 잔여 배분

납세담보를 환가한 금액이 징수할 국세·가산금과 체납처분 비에 충당하고 남은 경우에는 ‘국세징수법’에서 정하는 배분 방법에 배분한 후 납세자에게 지급한다(국세기본법 시행령 제16조 제3항).

3. 담보의 해제

(1) 세무서장은 납세담보를 제공받은 국세·가산금과 체납처분 비가 납부되면 지체없이 담보해제절차를 밟아야 한다(국세기 본법 제34조).

(2) 납세담보의 해제는 그 뜻을 적은 문서로 납세담보를 제공한 자에게 통지함으로써 한다. 이 경우 납세담보를 제공할 때 제출한 관계서류가 있으면 그 서류를 첨부하여야 한다(국세 기본법 시행령 제17조 제1항).

(3) 저당권의 등기 또는 등록을 촉탁한 경우에는 관계관서에 저당권 말소의 등기 또는 등록을 촉탁하여야 한다(국세기본법 시행령 제17조 제2항).

(4) ‘상속세 및 증여세법’ 제71조에 따라 연부연납의 각 회분을 납부한 경우에는 같은 금액에 상당하는 담보를 순차적으로 해제할 수 있다(상속세 및 증여세법 기본통칙 71-67…2 ②).

4. 연부연납기간과 연부연납금액 등의 계산

(1) 그림으로 본 연부연납기간

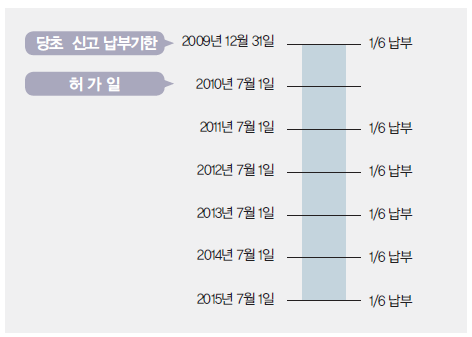

① 일반상속재산(가업상속 외의 재산) 및 증여재산의 경우

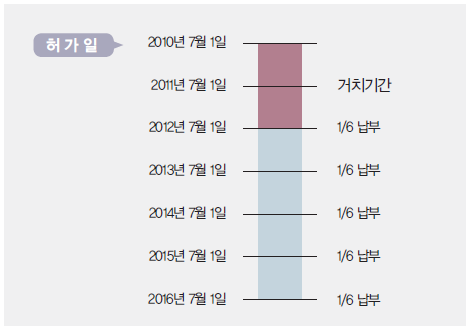

② 가업상속재산의 경우(가업상속재산의 비율이 50% 미만인 경우)

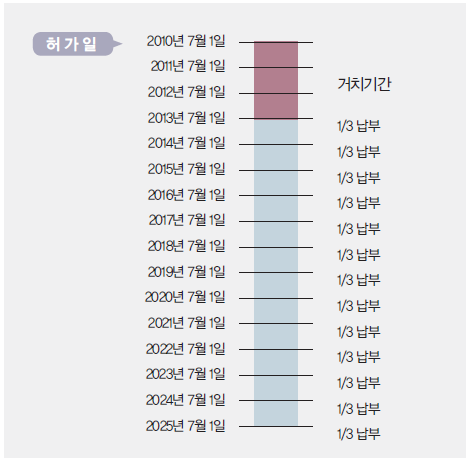

③가업상속재산의 경우(가업상속재산의 비율이 50% 이상인 경우)

(

2) 연부연납기간

① 일반상속재산(가업상속재산 외의 재산) 및 증여재산

일반상속재산(가업상속재산 외의 재산) 및 증여재산의 경우 연부연납 기간은 연부연납허가일부터 5년의 범위 안에서 해당 납세의무자가 신청한 기간으로 한다.

다만, 각 회분의 분할납부할 세액이 1000만원을 초과하도록 연부연납기간을 정하여야 한다(상속세 및 증여세법 제71조 제2항 제2호). 납부 할 총세액이 2000만원은 초과하지만로 나눈 금액이 1000만 원이 안 되는 경우는 어떻게 할 것인가?

각 회분의 분납세액이 1000만원을 초과하도록 강제규정을 두고 있고 분납기간은 5년의 범위라는 임의규정을 두었기 때문에 각 회의 분할 납부세액이 1000만원을 초과하도록 하여야 한다. 납부할 세액이 3600만원인 경우 분납할 세액은 1200만원씩 2년으로 분할 납부하여야 할 것이다(필자의 개인적 견해임). 예컨대 연 부연납 허가일이 2010년 7월 1일이고 당초신고납부기한이 2009년 12월 31일이라면 2009년 12월 31일에 납부하고 2001년 7월 1일…2015년 7월 1일(5년)의 범위에서 신청할 수 있다.

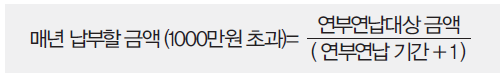

② 연부연납기간에 매년 납부할 금액

㉮ 일반상속재산(가업상속재산 외의 자산) 및 증여재산의 경우

신고납부기한 또는 납세고지서에 따른 납부기한 그리고 납부 기한 경과 후 연부연납 기간에 매년 납부할 금액은 다음 산식에 따라 계산한 금액으로 한다. 이때 연부연납하는 경우의 납부금액은 매년 납부할 금액 1000만원을 초과하는 금액의 범위에서 계산된 금액으로 한다(상속세 및 증여세법 제68조 제1항 제3호).

㉯ 위 규정에 따라 연부연납 신청시 납부할 금액에 대하여 ‘상속세 및 증여세법’ 제70조(자진납부)에 따른 자진납부 금액을 그 금액으로 보아 적용할 수 있다(상속세 및 증여세법 기본 통칙 71-68…3).

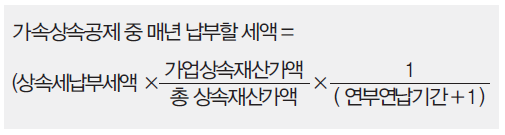

㉰ 가업상속재산비율이 50% 미만인 경우

상속재산(상속인이 아닌 자에게 유증한 재산과 후순위 상속인이 피상속인으로부터 직접 유증 받은 재산은 재외) 중 가업상속재산비율이 50% 미만인 경우에는 연부연납허가 2년이 되는 날부터 5년의 범위에서 해당 납세의무자가 신청한 기간으로 한다.

다만, 각 회분의 분할납부할 세액이 1000만원을 초과하도록 연부연납기간을 정해야 한다. 상속세납부금액을 가업상속 외의 일반재산과 가업상속재산으로 나누고 다시 5년 연부연납과 2년 거치 5년 연부연납으로 나누어 계산한다.

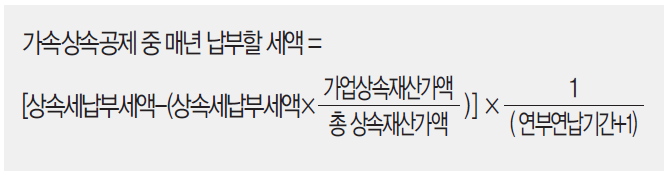

㉱ 가업상속재산가액의 비율이 50% 이상인 경우

연부연납허가 후 3년이 되는 날부터 12년의 범위 내에서 납세 의무자가 신청한 기간으로 한다. 다만, 각 회분의 분할납부할 세액이 1000만원을 초과하도록 연부연납기간을 정하여야 한다. 상속세납부금액을 가업상속 외의 일반재산과 가업상속 재산으로 나누고 다시 5년 연부연납과 3년 거치 12년의 연부 연납으로 나누어 계산한다.

[프로필] 정영화

• 세무사 정영화사무소 대표

• 전) 서울지방세무사회 회장

• 건국대학교 경영대학원 겸임교수

• 경제학 박사

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]

1

1

2

2

3

3

4

4