(조세금융신문=오종문 동국대 경영학부 교수) ‘숄즈의 식’이 확립된 용어는 아닐 수 있다. 그러나 일본에서 가장 널리 사용한다는 조세법 교과서에도 등장하는 표현인 만큼 써도 무방할 것 같다.

숄즈의 식은 금융투자상품에 적용되는 과세방법의 차이를 고려하여 금융투자의 세후만기누적액을 계산하는 식이다.

여기서 숄즈는 옵션가격모형으로 알려진 그 숄즈이다. 숄즈는 공저자와 함께 경영 및 투자 의사결정에서 세금의 영향을 체계적으로 분석한 저명한 세무전략 교과서를 저술했는데, 숄즈의 식은 그 책에 나온다.

이렇게 말하면 어려운 수학적 기법이 들어갔을 것으로 생각할 수 있지만 그렇지는 않다. 수식 자체는 중학교 수준으로 이해할 수 있고, 수식에 포함된 사고는 이미 연금저축이나 ISA등 세제혜택 상품을 홍보할 때 널리 사용 중이다.

금융투자수단의 과세 특성

숄즈의 식에서 금융투자수단의 과세 특성은 3가지 차원으로 구분된다.

첫째는 금융상품에 투자할 때 소득·세액공제를 제공하는지 여부이다. 가령 우리나라 연금저축에는 투입단계에서 세액공제가 제공된다. 세액공제율이 12%라면 100원을 연금저축에 투자하기 위해 개인은 88원의 돈만 들이면 된다. 바꾸어 말하면, 100원을 들이면 연금저축계좌에 100원/(1-0.12) = 113.64원을 투자할 수 있다.

둘째는 투자소득에 대한 과세 빈도이다. 투자수단에 따라서는 운용단계에서 매년 과세되거나 처분·인출 시까지 과세가 이연될 수도 있다. 주식을 운용하면 처분하여 이익이 실현될 때까지, 연금저축이나 ISA의 경우에는 만기가 되어 계좌에서 자금이 인출될 때까지 과세가 이연된다.

셋째는 적용세율이다. 투자 수단에 따라 누진세율로 과세되기도 하고, 자본이득세율이나 경감된 연금세율, 또는 소액주주의 매매차익처럼 면세가 적용되기도 한다.

‘숄즈의 식’을 이용하면 이러한 3가지 과세특성을 고려해 투자수단의 세후만기누적액과 세후수익률, 유효세율 등을 산출할 수 있다.

단순한 예로 3가지 차원의 과세특성 중 과세이연효과만 보기로 하자. 즉 세액공제는 없고 세율도 20%로 일정한데 세금은 이익을 실현하거나 ISA처럼 계좌만기가 될 때까지 이연되어 과세된다고 하자.

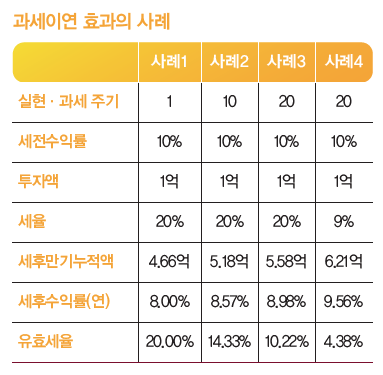

<표>의 4가지 사례는 모두 20년 동안 투자하는 경우이다. 투자금액은 1억원이고 세전수익률은 연 10%이다. 사례1에서와 같이 매년 이익을 실현해 과세된다면 재투자효과를 고려한 20년 후 세후만기누적액은 4.66억원이다. 세후수익률은 연복리 8%이다.

사례3과 같이 세전 연 10%의 수익률로 20년간 투자하고 처분하면 20%의 세금을 납부하고도 세후만기누적액은 5.58억원이다. 세후수익률은 8.98%로 매년 과세되는 사례1에 비해 0.98% 포인트가 높고, 금액으로는 0.92억원의 차이가 난다. 이 경우 유효세율은 1-8.98%/10.0% = 10.22%로서 표면적 세율 20%보다 현저하게 낮다.

사례1과 사례3은 다른 조건은 같고 과세빈도만 다르다. 오로지 과세이연 효과만으로도 투자성과에 크게 차이가 있다. 사례2는 10년마다 이익을 실현하면서 20년을 투자한 경우이다. 같은 20년을 투자하더라도 이익실현 및 과세주기를 길게 할수록 과세이연 효과로 유효세율이 크게 감소함을 알 수 있다.

ISA와 연금저축, 장기주식투자의 세제혜택

사례4는 과세이연에 더하여 만기에 경감세율이 적용되는 경우이다. ISA의 과세구조가 대체로 이와 유사하다. 과세이연 효과만 있는 사례3에 비해 성과가 크게 개선된다.

어느 유명 주식카페에서는 ISA계좌를 50년 만기로 가입하자는 글이 올라와 많은 호응을 얻었다. 만기를 충분히 길게 가입하여 과세이연 효과를 충분히 누리자는 취지였다. 특히 금융소득이 종합과세되면 ISA에 가입할 수 없으므로 주식투자 규모가 일정금액 이상이라면 고려해볼만한 전략이다.

덧붙여서, 세금혜택이 명시적인 ISA나 연금계좌를 이용하지 않더라도 일반 주식투자에서 장기투자로 이익실현주기를 길게 하면 유효세율은 크게 낮아진다. 분류과세 체제에서 실현주의가 적용되는 한 장기투자할수록 과세를 우대받는 셈이다.

[프로필] 오종문 동국대학교 경주캠퍼스 경영학부 교수

• 전) 마이다스에셋자산운용 운용본부장

• 전) 보다투자자문 대표

• 공인회계사

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]