(조세금융신문=송두한 전 더불어민주당 민주연구원 부원장) 글로벌 금리정책이 상승에서 하락으로 기조전환을 시도하고 있다. 한은의 금리인상은 사실상 종료되었고, 미국의 미친 금리인상도 정점을 찍은 것이나 마찬가지다. 한은이나 연준 모두 금리인상에 대한 여지를 남겨두고 있지만, 물가와 경기충격을 놓고 도박을 벌일 만큼 우둔하지는 않다.

선험적으로, 금융위기가 발생한다면 반드시 금리가 정점을 찍은 이후에 발현하기 때문에, 금리가 내려오는 길이 더욱 험하고 충격도 크다. 지금부터는 금리가 “어떤 길로 하산하느냐”의 문제만 남은 것이다. 즉, 한국경제는 조정과 붕괴의 갈림길에서 위험한 선택을 강요받고 있는 형국이다.

지금의 위기가 내수∙수출의 동반 부진이 초래하는 복합위기라는 의견도 있다. 매우 한가한 이야기다. 물론, 미·중 무역전쟁이나 고물가 충격도 아니고, 미국발 은행 위기도 아니다. 위기의 본질은 “부채발 자산버블” 리스크다. 금리가 정점을 찍고 내려오는 길에 코로나부채로 쌓아 올린 자산버블이 사그라드는 부채 디레버리징(자산가격 하락을 수반하는 채무조정) 충격에 직면하게 된다. 만약, 부동산, 증시, 원자재, 가상화폐 등 글로벌 자산시장에서 투기적 버블이 녹아내리면 부채만 덩그러니 남게 된다.

금융위기가 발현한다면, 반드시 금리가 정점을 찍고 내려오는 구간에서 일어난다. 환율시장을 때린 1994년 금리주기(1997년 충격)도 그랬고, 버블붕괴를 수반한 2004년 금리주기(2008년 충격)도 그랬다. 금리주기는 10년 단위로 상승과 하락을 반복하며 버블의 생멸주기(생성, 확장, 소멸)를 만들어 낸다. “금리하락-버블소멸” 국면에서 합리적 버블이면 금리는 완만한 코스를 타고 내려올 것이고, 경제는 조정사이클에 진입할 것이다. 그러나 버블의 크기가 투기적인 수준이라면 금리가 급락하면서 부채디레버리징이 발현하는 금융위기에 직면하게 된다.

눈덩이처럼 불어난 악성 코로나부채, 레고랜드발 부동산PF 사태, 미분양발 주택가격 충격, 역전세 사이클과 전세사기 문제 등은 모두 부채발 금융위기에 대비하라는 경고음을 반복적으로 보내고 있는 것이다.

1. 피할 길 없는 미국발 버블붕괴

◾ 부채로 일으킨 악성 부동산버블은 반드시 꺼진다.

미국경제는 거의 모든 금융위기의 원천이며 주범이며 이번 부채리스크 역시 그 중심에 미국이 자리하고 있다. 코로나 사태로 늘어져 버린 저금리 환경하에 글로벌 부채가 눈덩이처럼 늘어났는데, 적어도 버블의 7할은 민간부채일 것이다. 문제는 자산버블의 크기가 2008년 금융위기 때와 비교하기도 어려울 정도로 팽창해 있다는 것이다.

버블 측정의 가늠자인 연준의 자산을 살펴보자. 2008년 위기 전후 연준 자산은 약 1경 달러에서 2경 달러로 2배 정도 늘어났다. 그 당시 양적 완화(Quantitative Easing)로 국채와 모기지채권을 사들여 시장에 유동성을 공급한 결과다. 이후 연준 자산은 다시 2배 증가해 2019년에는 4경 달러로 늘어났다. 설상가상으로, 연준 자산은 코로나 사태가 발생하면서 또다시 2배 증가해 2021년에 9경 달러로 늘어났다. 2009~2021년 사이에 나스닥 지수는 1,600대에서 16,000대로 10배 가까이 증가했으며, 평균 주택가격은 100% 이상 증가한 바 있다. 2008년 금융위기와 비교하면, 지금의 버블의 크기가 최소한 4배 이상 커진 셈이다.

<연준 자산 및 글로벌부채 증가 추이>

* Federal Reserve Bank of St. Louis, World Bank

문제는 2022년을 기점으로 글로벌경제가 긴축 통화로 전환을 시도하면서 버블의 생애주기가 소멸 국면에 접어들었다는 것이다. 물론, 천장 뚫린 연준 자산도 2022년 정점 이후 감소세로 전환했다. 이제 남은 것이라곤 그동안 쉴 자리를 못 찾고 불어났던 글로벌부채가 본격적인 디레버리징 충격을 맨몸으로 받아낼 일뿐이다. 글로벌부채는 2009년 160경 달러에서 2022년 300경 달러를 돌파한 후 부채를 덜어내는 과정을 거치고 있는데 발화점을 넘긴 부채는 금리를 인하한다 해도 결코 이전의 균형으로 돌아갈 수 없다. 미친 금리충격으로 인한 잠재부실 현실화는 단지 시간의 문제일 것이다.

◾ “금리·부동산”정점은 금융위기로 전조다.

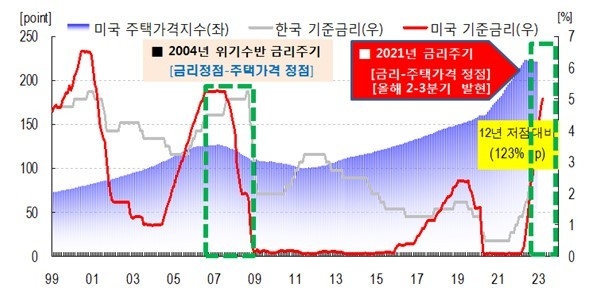

금리가 정점을 찍었다 하여 반드시 위기로 전이되는 것은 아니다. 주택가격이 대세 상승을 마무리했다 하여 부동산발 경기충격이 발현하는 것도 아니다. 그러나 금리주기와 주택가격이 정상에서 만나면 부동산 버블붕괴로 이어질 가능성이 극단적으로 높아진다. 2008년 금융위기 때가 그러했고, 지금의 부동산 경착륙 위험이 그러하다.

2008년 금융위기 사례를 살펴보자. 미국의 2004년 금리주기는 2007년에 정점을 찍었고, 주택가격은 1년 후인 2008년에 역사적 고점을 찍으며 정점에 합류했다. 금리와 주택가격이 정상에서 만나자 버블 트리거인 “디레버리징 사이클”(주택가격 하락을 수반하는 채무조정)이 발동한 것이다. 그 결과, 미국의 주택가격은 40% 이상 폭락하였고, 금리는 불과 1년 만에 5%대에서 “제로금리” 시대로 회귀해 버렸다.

<미국의 금리주기-주택가격 정점 사례(2008년 금융위기)>

* Federal Reserve Bank of St. Louis

지금의 버블경제는 양적, 질적인 면에서 2008년 위기 때보다 훨씬 심각하다. 2021년 코로나 금리주기는 유례를 찾기 어려울 정도로 가파른 궤도를 타고 정상에 올라갔다. 빅스텝(50bp), 자이언트 스텝(75bp) 등 속도와 각도 면에서 이전 금리주기와는 비교조차 되지 않는다. 부채로 쌓아 올린 자산버블의 크기 역시 버블의 자양분인 “저금리 정책-양적완화-코로나 확장재정”에 힘입어 직전 위기보다 4배 이상 커진 상태다.

한국경제가 위험한 이유는 금융위기의 전제 조건인 ‘금리-주택가격 정점’이 완성되었기 때문이다. 미국의 금리주기는 부동산이 먼저 정점을 찍고 금리가 그 뒤를 추종하는 형국이며, 우리나라 금리주기 역시 부동산에 이어 한발 늦게 정상에 도달했다. 부채발 금융위기가 발현할 가능성이 큰 구간은 금리상승에 대한 시장 기대가 완전히 소멸하는 올해 2~3분기 정도로 예상된다.

<중편이 이어집니다>

[프로필] 송두한 전 더불어민주당 민주연구원 부원장

◾ 국민대학교 특임교수

◾ KDI 경제정책 자문위원

◾ 전) NH금융연구소장(NH금융지주)

◾ 전) Visiting Assistant Professor

(Otterbein University, Columbus, Ohio)

※ 저술: 서브프라임 버블진단과 파급효과 진단, 주택버블주기 진단과 시사점, 경영분석을 위한 고급통계학 등 다수

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]