(조세금융신문=고승주 기자) 고용증대 세액공제를 적용받는 기업이 지난해 고용인원이 감소했더라도 사후관리를 1년 유예하는 법안이 연초 통과되면서 세무대리 시장에서 다소 혼란이 발생하고 있다.

사후관리만을 1년 유예하는 법인데 사후관리 자체를 유예한 것 아니냐는 오해가 나오는 한편, 업계에서는 고용증대 세액공제를 받게 해주겠다며 세무대리인을 사칭한 사무장들의 영업행위까지 나오고 있다며 우려하고 있다.

![[이미지=셔터스톡]](http://www.tfmedia.co.kr/data/photos/20210936/art_16309174572224_4d5000.jpg)

◇ 사후관리 완화 ‘×’, 사후관리 기간유예 ‘○’

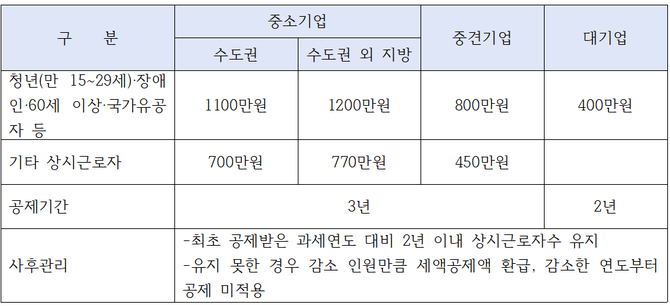

고용증대 세액공제는 기업이 2018년부터 기존 근로자 수에 비해 채용을 늘린 경우 1인당 연간 400~1200만원의 세액공제를 받을 수 있는 제도다.

대기업 2년, 중견‧중소기업은 3년간 세액공제를 받을 수 있고, 중소기업의 경우 사회보험료 인하혜택까지 누릴 수 있다.

사회보험료 세액공제의 경우 청년 및 경력단절 여성 채용의 경우 100%, 이외 상시근로자를 늘린 경우 50%(신성장 서비스업종은 75%)에 달한다.

다만, 세액공제를 받으려면 최초 공제받은 과세연도 대비 2년 이내 상시근로자수가 감소하면 안 된다.

예를 들어 2018년 직원이 100명이었고 10명이 추가돼 10명분 고용증대 세액공제를 받았다면, 2019년, 2020년 직원 수가 단 1개 연도에서라도 110명 미만이 되어서는 안 된다.

만일 직원 수가 줄어들 경우 그동안 받은 공제혜택을 모두 반환해야 하며, 감소한 과세연도부터 공제적용을 할 수 없다.

하지만 2020년의 경우 코로나 19로 인해 고용을 유지하기가 어려운 점을 감안해 2020년은 빼고 사후관리 기간을 계산하도록 법이 바뀌었다.

2019년부터 100명에서 110명으로 상시근로자가 늘어나 공제를 받았다면, 대기업은 2021년, 중소‧중견기업은 2021, 2022년에 직원을 110명 이상으로 유지하면 된다.

◇ 못 받았던 공제…경정청구 능사 아니다

이 때문에 2018년, 2019년 고용이 늘어났어도 상시근로자 유지조항 때문에 고용증대 세액공제를 신청하지 않았던 중소기업들이나 일부 의료업계(병원)에서 못받았던 공제를 받기 위헤 경정청구에 대한 관심이 늘어나고 있다.

2020년 고용이 줄었어도 2021년 고용인원을 다시 늘리면 세액공제를 받을 수 있기 때문이다.

중견, 중소기업의 경우 직원 10명 정도만 늘려도 공제액이 억단위가 되다보니 세무대리 업계에 관련 문의가 부쩍 늘어났다. 이 가운데 세무대리인을 가장한 허위업자들까지 기업들과 병원 등에 무작위로 공문을 보내는 등 영업과열 조짐마저 보이고 있다.

하지만 법 개정으로 사후관리 요건이 완화된 것이 아니라 사후관리 기간이 1년 유예된 것뿐이라서 고용증대 상황을 유지하지 못하면 환수대상이 되는 것은 법 개정 이전과 같다.

2019년 고용을 늘린 중견‧중소기업의 경우 2021년, 2022년까지 고용증대 상황을 유지해야 하는 것이다.

게다가 고용증대 세액공제의 경우 신규 채용한 상시근로자가 청년인지, 사업장이 위차한 곳이 수도권인지 비수도권인지에 따라 공제금액이 다르다. 병역의무를 이행한 청년근로자의 경우 병역 기간만큼 청년 근로자로 보는 연령 상한이 늘어난다.

게다가 고용증대 세액공제를 받는다고 해도 최소한의 법정 세금(최저한세)은 납부해야 하고, 납부세액의 20%는 농어촌특별세를 납부해야 한다.

상시근로자 계산시 회사 최대주주나 임원의 특수관계인들은 세액공제 대상에서 제외되기에 여러 가지를 함께 고려해야 한다.

이 때문에 국세공무원 출신 세무사들의 모임인 국세동우회에서는 홈페이지 게시판을 통해 회원들에게 고용증대세액공제 자동계산기를 제공하고 있다.

황선의 세무법인 정명 대표는 “정당한 세액공제를 받을 수 있도록 알아보는 것은 당연한 일이지만, 세액공제를 받으려면 사업체가 고용을 계속 유지할 수 있는지, 유지한다면 어떻게 공제를 적용할 지를 정확하게 따져야 한다”며 “사후관리 기간을 1년 유예했다고 해서 무조건 경정청구가 수용되는 것은 아니다”라고 전했다.

서울국세청 관계자는 “고용증대 세액공제 경정청구에서 특별한 변동이 있는 것은 아니지만, 청구가 들어올 경우 법에서 정한 요건대로 신중히 검토해 적용할 것”이라고 전했다.

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]